遺産分割協議 総論

遺産共有、遺産分割

前回は、被相続人が亡くなると、相続によって、被相続人に属していた権利義務が、相続人に包括的に承継されることについて説明しました。

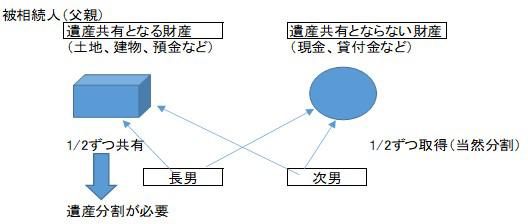

相続人が複数いた場合には、遺言で特定の相続人を指定していない限り、遺産が相続人の共有となる場合があります。これを「遺産共有」といいます。なお、現金や、貸付金などの金銭債権は、相続開始と同時に、法定相続分に従って、複数の相続人に当然に分割されますので遺産共有とはなりません(預金については、平成28年12月の最高裁判決で、遺産共有となるとされました)。

共同相続人は、遺産共有となった財産について、分割をすることができます。これを「遺産分割」といいます。たとえば自宅と預金が遺産である場合には、長男が自宅を、次男が預金を取得するという遺産分割をしなければ、それぞれの単独の財産とはなりません。

遺産分割は、共同相続人の協議によって行うことができます。「遺産分割協議書」という書類を見たことがある方もおられるでしょう。遺産分割は、相続人の全員で行わななければ効力を持ちません。相続人の全員がそろえば、遺産の全部でなく一部だけを分割することも可能です。

残念なことに、共同相続人間の折り合いが悪く、遺産分割協議が調わない場合には、家庭裁判所の調停で話合いを行い、それでもまとまらなければ最終的には家庭裁判所の審判によって強制的に分割されることになります。なお、家庭裁判所に誰も遺産分割を申立てなければ、遺産共有状態のまま放置されることになります。相続の登記すら行われていない物件もあります(今後、登記が義務化される予定です)。

相続税申告と遺産分割

相続税申告は、相続から10ヶ月以内に行うこととされています。それまでに遺産分割協議が成立していない場合(未分割の場合)には、ひとまず、法定相続分に従って相続税申告を行います(相続税法55条)。

ここで注意が必要なのは、相続税には、税額を低額にする特例がいくつかありますが、遺言か遺産分割がなければ適用できないものがあるということです。

たとえば配偶者の税額軽減特例によって、配偶者が取得した遺産額が、①1億6000万円か②法定相続分相当額のいずれか多い金額までは配偶者に相続税はかからないこととなっています。この特例は、配偶者が遺言、遺産分割で実際に取得した財産についてのみ適用があります(相続税法19条)。

また、居住用の宅地等の評価を最大で80%減額する小規模宅地の特例というものもあります。これも、遺言、遺産分割により実際に取得者が決まっていなければ適用できません(租税特別措置法69条の4)。

したがって、遺産分割は、なるべく、相続税の申告期限までに完了させるべきです。ただし、遺産分割が完了しなくても、「申告期限後3年以内の分割見込書」を添付して申告すれば、原則的に3年間以内に分割されればこれらの特例の適用を受けることができます。その場合、分割後、所定の期間内に更正の請求という手続きを行わなければならないので注意してください。

不動産相続の場合には、特に相当の評価額になる場合が多いので、このような相続税法上の特例をきちんと受けられるように、税理士に相談するべきでしょう。

本間合同法律事務所 弁護士 坂田